<li id="rnldf"></li>

隨著聯瑞轉債1月8日正式啟動網上申購,可轉債市場迎來新年首只新券。同時,上市公司可轉債發行預案逐漸增多,市場各方對后續發行規模及市場表現充滿期待。

首只新券登場

聯瑞轉債由聯瑞新材發行,此次發行總額為6.95億元。募集資金扣除發行費用后,將投向高性能高速基板用超純球形粉體材料項目、高導熱高純球形粉體材料項目以及補充流動資金。

據了解,聯瑞轉債為2026年首只網上發行的可轉債,由此2026年的可轉債發行工作正式開啟。

資料顯示,聯瑞轉債的發行人聯瑞新材是無機非金屬粉體材料領域的領軍企業,實現了大規模集成電路封裝用球形硅微粉的國產化替代,產品主要用于芯片封裝,業績增長受益于AI算力需求增長+國產替代邏輯。公司是國家高新技術企業,工業和信息化部首批專精特新“小巨人”企業,國家制造業單項冠軍示范企業。

近年來,AI算力、5G通信需求拉動高階產品訂單增長。最新數據顯示,2025年前三季度公司營收8.24億元,同比增長18.76%,歸母凈利潤2.2億元,同比增長19.01%。

對于此次公司可轉債募資情況,中金公司認為,募投項目將幫助公司把握AI、高速通訊等領域快速發展機遇,擴寬公司高端產品業績貢獻。同時有效緩解球形氧化鋁產能不足問題,解決新能源汽車、電子設備散熱需求。后續可關注公司高階產品在更多頭部客戶的認證進度、募投項目建設情況。

值得一提的是,聯瑞轉債此次網上發行吸引了921.73萬戶投資者申購,打新數量刷新了2023年10月以來的紀錄。在此背景下,聯瑞轉債網上申購的中簽率只有0.0009%。

發行節奏或提速

近期,可轉債發行節奏呈現出加快的趨勢。

除了聯瑞轉債啟動網上申購外,自2025年10月以來,已有玉禾田、中汽股份、南芯科技、湖北宜化、電工合金等35家公司公告可轉債發行獲交易所受理,合計待發規模為372.47億元。

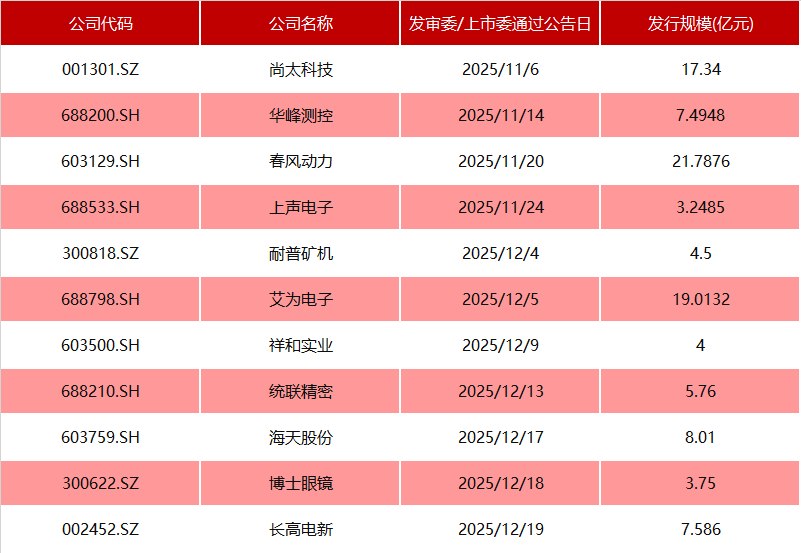

此外,自2025年11月以來,還有華峰測控、耐普礦機、統聯精密、博士眼鏡等11家公司的可轉債發行預案獲審核通過,合計待發規模為102.49億元。

2026年以來,又有振華股份、壹連科技、富佳股份、全信股份4家公司公布了可轉債發行預案,從計劃發行金額來看,壹連科技計劃發行12億元可轉債,為最大者。

可轉債融資具有成本較低、期限較長、靈活性較高等優點,能夠幫助企業優化資本結構,降低融資成本,滿足企業長期發展的資金需求。同時,隨著市場環境的改善和投資者對可轉債認知的提高,可轉債市場的吸引力不斷增強,越來越多的企業選擇通過發行可轉債來籌集資金。

多數可轉債從董事會預案到上市交易需經歷6—12個月。據深高投資統計,2025年初約有1000億元左右的轉債發行預案推出,全年發行規模483億元,占比約50%。深高投資預計,當前發行預案的儲備規模與2025年初相當,約為1100億元左右。假定2026年轉債發行規模的同比增速維持2025年的23%左右,則全年發行規模或可達到600億元。

市場供需仍失衡

盡管可轉債發行節奏有所加快,但市場供需失衡的現狀仍難以在短期內改變。在股市走強的影響下,不少可轉債提前贖回或到期摘牌,導致可轉債市場持續縮量。Wind數據顯示,截至1月9日,可轉債市場存續債券411只,余額為5560.15億元。

從供給端來看,雖然可轉債預案儲備有所增加,但大規模轉債融資推進難度仍然較大。

從需求端來看,投資者對可轉債的需求仍然旺盛。可轉債作為一種兼具收益性和安全性的投資品種,受到了廣大投資者的青睞。尤其是在當前股市波動較大、債券市場收益率較低的情況下,可轉債的投資價值更加凸顯。

然而,由于可轉債市場規模有限,供給不足,導致市場供需矛盾突出,部分熱門可轉債的價格被大幅推高,估值水平偏高,增加了投資者的投資風險。

暢力資產董事長寶曉輝向記者表示,可轉債市場的退出潮仍將延續,強制贖回仍將是可轉債退出的主要方式。若A股市場行情保持穩定,正股價格持續上漲,觸發強制贖回的可轉債數量將進一步增加。同時,2026年到期的可轉債規模較大,上半年退出速度可能更為顯著。在發行端,可轉債的審批節奏仍將保持謹慎,發行規模難以大幅提升,難以彌補退出缺口。因此,供需矛盾在短期內難以緩解,反而可能進一步加劇。優質可轉債的稀缺性將使其更加受到市場青睞,估值水平有望繼續上行,尤其是偏股型優質可轉債,其投資機會將更為突出。

“2026年可轉債的發行量應該會增加,如果發行量按照預期增加,市場供需矛盾會有所緩解。” 華輝創富投資總經理袁華明在接受采訪時指出,低利率環境決定了可轉債市場需求強,2026年監管政策上有邊際放松的機會,高端制造、科技等方向的公司融資需求強烈。

校對:彭其華